La corrélation et le principe du yo-yo

Après la toupie, le yo-yo est considéré comme le jouet le plus ancien du monde. Cet instrument constitué de deux rondelles tenues ensemble par un axe autour duquel on enroule une ficelle a un mode d’emploi plutôt simple : on tient le bout de la ficelle attaché à un doigt et on laisse tomber le yo-yo pour tenter de le ramener dans un va-et-vient continu. La ficelle se déroule entièrement et, rendu à la fin, le yo-yo tend à revenir sur lui-même, en « remontant ». La raison de ce comportement appartient au domaine de la physique

Ce jouet a eu beaucoup de succès en Amérique du Nord à partir des années 1920. C’est la compagnie californienne Flores qui, en 1928, en a commencé la production avec quelques dizaines de yo-yo par jour, pour augmenter ses productions à 300 000 un an plus tard et atteindre son apogée au cours des années 1960 et 1970. Le yo-yo était à la mode dans les années 1960 et 1970. La compagnie Coca-Cola a même fait le marketing de son nom en l’associant à ce jouet.

Encore aujourd’hui, le yo-yo est un jouet très populaire partout dans le monde. Des concours internationaux de yo-yo ont d’ailleurs lieu, où les participants utilisent des modèles différents dont les propriétés sont variées, selon leurs habiletés.

Au fond, qui n’a pas joué au yo-yo au moins une fois dans sa vie? C’est un jeu simple en soi et qui procure le plaisir immédiat de la réussite.

Parfois, les investisseurs achètent des titres, ils les gardent quelque temps et espèrent que la montée prévue se concrétisera, venant ainsi confirmer la justesse de leur choix. On peut ainsi dire qu’ils jouent au yo-yo avec les titres boursiers. Jouer au yo-yo à la bourse signifie être concentré sur la réussite de notre geste individuel sur un titre sans se soucier d’autre chose. Parfois, ça peut être dangereux, comme traverser une rue tout en jouant et en étant concentré, mais sans se méfier qu’on pourrait être frappé par une voiture.

Comment jouer au yo-yo avec prudence ? Il faudrait au minimum regarder à la corrélation existante entre le titre qu’on met dans le portefeuille en attendant la montée due au « rembobinage » et les autres titres déjà dans le portefeuille.

La corrélation est basée sur le comportement antérieur d’un titre par rapport à un autre. Par définition, c’est l’influence d’un titre sur un autre au cours d’une période de temps donnée ; par exemple, 20 séances de bourse (quatre semaines de calendrier), comme dans les graphiques ici-bas. Mathématiquement, la corrélation varie entre +1 et -1, en passant par zéro. Une corrélation de +1 signifie que les deux titres bougent simultanément dans la même direction. Une corrélation négative de -1 signifie quant à elle que les deux titres bougent en relation inverse. Une corrélation de zéro signifie que les deux titres sont indépendants l’un de l’autre. Ce dernier cas est celui qui symbolise le meilleur portefeuille, parce que chaque titre n’influence pas le prix de l’autre.

Dans le cas d’une corrélation de +1, l’ajout du titre au portefeuille augmente le risque, puisque c’est un peu comme investir dans un seul des deux titres. Un portefeuille à corrélation -1 peut être considéré comme peu utile parce que quand un titre monte, l’autre baisse et le profit d’un côté est annulé par la perte de l’autre (à parité de toute autre condition).

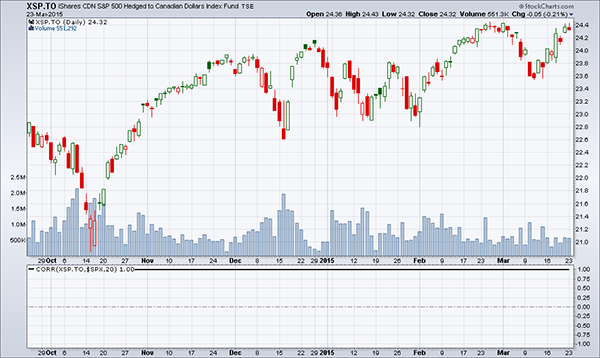

Un exemple de corrélation +1 est donné dans le graphique 1 qui montre la relation entre XSP.TO et $SPX (l’Indice S&P500).

Source : Stockcharts

Source : Stockcharts

Le XSP.to est l’indice américain S&P500 ($SPX) en dollars canadiens, qui à Toronto on négocie comme FNB dont le symbole est XSP.TO. La corrélation +1 est tellement parfaite que c’est utile de l’indiquer avec une flèche pour la découvrir. La signification est la suivante : il ne sert à rien d’acheter du SPY (le FNB du $SPX) et du XSP.TO : parce qu’investir dans l’un est la même chose qu’investir dans l’autre. Si on veut diversifier le portefeuille, ce n’est pas vraiment le bon moyen. Le graphique nous montre aussi que le XSP.to bouge exactement comme le $SPX, malgré le fait qu’il s’agit de prix dans deux devises différentes. Si l’émetteur n’avait pas bien fait son travail, de fixer le taux de change, la ligne +1 ne serait pas aussi parfaitement horizontale.

Un exemple de corrélation -1 est donné dans le graphique 2, qui montre la relation du comportement des prix entre le FNB XSP.to et son inverse, le HSD.to.

Source : Stockcharts

Source : Stockcharts

On notera que le FNB inverse est parfaitement le contraire du XSP.TO : si un va à la hausse l’autre descend et vice-versa. À noter aussi que le graphique 2 des prix du HSD.TO est parfaitement le contraire du graphique du XSP.to dans le Graphique 1. Ceci montre l’excellence du travail de l’émetteur de l’inverse.

La corrélation négative dans le graphique 2 montre que si on possède l’indice sous la forme de XSP.to et on veut le conserver, malgré un signal technique à la baisse qu’on croit de courte durée, une façon de protéger sa valeur est celle d’acheter son inverse. Attention : les inverses fonctionnent très bien quand on les garde une seule séance. Donc il faut, selon les recommandations de l’émetteur, le vendre le soir et le racheter le lendemain : ceci pour que la corrélation négative soit parfaite.

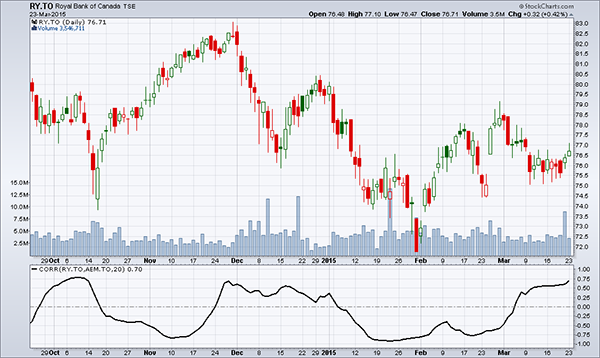

Et que dire d’une corrélation zéro ? C’est probablement la plus difficile à avoir. Le graphique 3 montre la corrélation entre la Banque Royale et un titre minier.

Source : Stockcharts

Source : Stockcharts

On notera dans le graphique 3 que la corrélation entre les deux titres est plutôt volatile. En moyenne, on peut dire que la corrélation est zéro ; mais elle n’est jamais à zéro, en passant par une corrélation positive parfois forte à une corrélation négative aussi forte. Ce comportement nous indique que les deux titres doivent être conservés pour obtenir une corrélation moyenne de zéro.

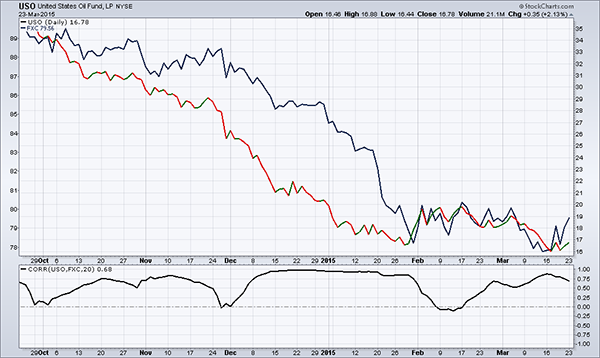

Le graphique 4 montre la corrélation entre USO (FNB sur le pétrole) et FXC, le FNB du taux de change CAD/USD (combien d’USD pour 1 CAD).

Source : Stockcharts

Source : Stockcharts

Le graphique 4 montre le comportement des prix de fermeture des deux FNB (partie en haut) et la corrélation entre les deux, en bas. On note bien le sens du mot corrélation. Dans la période entre décembre 2014 et février 2015 les deux FNB sont à la baisse et la corrélation dans ce cas est parfaitement positive de 1. Ceci signifie que si l’on possédait, dans la période indiquée, ces deux produits dans notre portefeuille, on aurait perdu le double. Pour conserver la valeur d’un des deux, il aurait fallu vendre (à découvert) l’autre ou utiliser un FNB inverse, si disponible.

La corrélation, un outil simple et efficace, nous permet d’éviter de penser à un titre comme un produit isolé.

Le marché offre des logiciels qui font le calcul des corrélations, non seulement entre deux titres, mais également de portefeuilles plus élaborés.