Le test de la guimauve

Vers la fin des années 1960, Walter Mischel, un psychologue américain de l'Université Stanford, a inventé « Le test de la guimauve » à faire passer aux enfants d'âge préscolaire. Il proposait à ces derniers un choix : si un enfant veut un morceau de guimauve, il l'aura tout de suite ; s'il attend quelque peu (15 minutes) il aura deux morceaux. Une fois devenus adultes, les enfants qui avaient su attendre se montraient, en général, plus doués pour réussir dans la vie parce qu'ils maitrisaient mieux une gratification différée.

Si après un mouvement positif du marché boursier ce dernier devient turbulent, et que l'on est indécis sur ce que l'on doit faire, est-ce mieux de sortir du marché tout de suite (un morceau de guimauve) ou d'attendre que le marché se stabilise et qu'il reprenne le chemin de la hausse pour avoir deux morceaux de guimauve plus tard ?

On sait que le risque du marché des titres est toujours présent et que nous ne sommes jamais surs de nos prévisions.

À travers les décennies, on a mis au point des techniques pour essayer de maîtriser cette incertitude. Leur nom générique est « assurance de portefeuille ». Leur but est de protéger un portefeuille de titres quand le marché est, on le présume, temporairement à la baisse. Aujourd'hui, il existe une douzaine de techniques et plusieurs variantes de celles-ci.

Voici, à titre d'exemple, trois de ces stratégies : elles sont à priori de type institutionnel, mais, à part la première et avec quelques adaptations, elles peuvent être mises en pratique par la plupart des investisseurs.

A. Assurance de portefeuille avec des contrats à terme

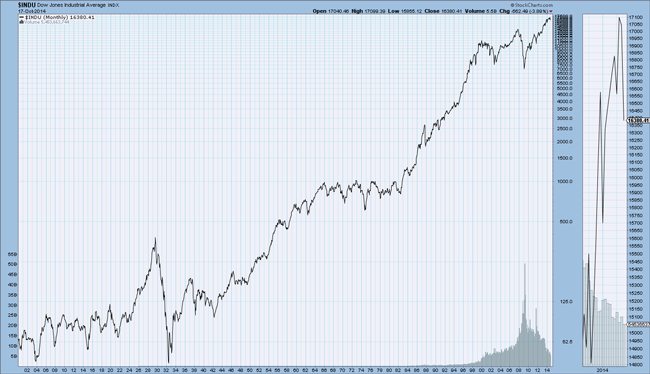

Le premier à proposer une méthode d'assurance portefeuille a été le prix Nobel en finance Mark E. Rubinstein, en 1976. La stratégie consiste à garder le portefeuille de titres tel quel, mais à vendre à découvert (short en anglais) des produits dérivés tels les contrats à terme sur indice de bourse, comme ceux sur l'indice américain S&P 500 (qui se négocient au Chicago Mercantile Exchange) ou, dans le cas de portefeuilles de titres canadiens, sur l'indice S&P/TSX60 (qui se négocient à la Bourse de Montréal). Quand le marché descend, les contrats génèrent un profit équivalent à la perte dans le portefeuille de titres. Quand le marché remonte, le gestionnaire rachète les contrats à terme ; empoche le profit fait avec les contrats, alors que le portefeuille reprend le chemin de la hausse. Cette méthode est aujourd'hui mieux encadrée que dans les années 1980. Mais dans l'histoire de la finance on attribue à cette technique le krach boursier du lundi 19 octobre 1987 (voir le graphique), un des pires : en une seule journée, l'indice Dow Jones des Industriels avait perdu presque 23 %. La cause se résume à ceci : la crainte d'une baisse du marché crée les ventes à découvert des contrats à terme, laquelle vente convainc d'autres gestionnaires que le marché s'en va à la baisse : ces derniers vendent les titres de leurs portefeuilles. Ces ventes génèrent une baisse du marché, pour contrer laquelle d'autres gestionnaires vendent à découvert des contrats à terme sur indices de bourse. Et ainsi de suite : en définitive, la prophétie de la baisse du marché crée en partie la baisse réelle du marché.

Source : Stockcharts

Source : StockchartsImmédiatement après ce krach, les bourses de titres se sont dotées de règlements qui suspendent temporairement le risque de baisse due à des produits dérivés. Depuis, nous avons vécu d'autres baisses du marché, mais aucune n'a été due à cette technique d'assurance portefeuille.

B. Assurance de portefeuille avec options

Ce type d'assurance portefeuille consiste à acheter des options de vente (put). Par exemple, en supposant avoir un portefeuille de titres de grande qualité dont le prix est 100 $ l'action et en voulant protéger cette valeur avec une option de vente à 150 jours, le gestionnaire achète le put avec un prix d'exercice 100 $ et il paie 3,11 $. Pour payer la prime du put il vend à découvert l'option d'achat (call), même échéance et prix d'exercice du put, dont la prime est aussi 3,11 $note de bas de page 1. La stratégie finit par ne rien coûter parce que le crédit du call vendu compense le coût du put acheté. Cette stratégie, dont il y a plusieurs variantes, porte le nom de collier (collar). C'est une excellente stratégie d'assurance portefeuille, à condition qu'il y ait des options listées sur les titres à protéger. Autrement, ça devient plus compliqué : il faut utiliser des options sur indices de bourse et connaître la corrélation entre le comportement des prix du titre et celle de l'indice.

Ce collier d'options a un comportement égal à celui du portefeuille à protéger, mais, ayant une position inversée par rapport au portefeuille, il génère un profit égal à la perte du portefeuille.

Considérations générales sur les méthodes A et B

L'élégance de ces deux méthodes cache des défauts pratiques : le moment où le marché s'inverse de direction est incertain et, par conséquent, la protection peut se révéler excessive ou insuffisante et même nuisible si le marché se remet à monter au lieu de tomber. Il s'agit de méthodes d'assurance plutôt rigides, statiques. Pour pallier cette rigidité, les gestionnaires utilisent, par exemple, moins de contrats à terme qu'il serait nécessaire, ou encore moins de colliers. Cependant, ceci peut signifier une couverture insuffisante, selon les cas.

C. Assurance de portefeuille sans instruments dérivés

Il s'agit de l'assurance portefeuille à proportion constante. Son acronyme est CPPI (Constant Proportion Portfolio Insurance). C'est une technique née après le krach de 1987. Ses auteurs sont Black et Jones. Le but de cette technique est de contenir la valeur du portefeuille à une valeur plancher donnée, peu importe l'ampleur de la chute du marché, tout en ayant un gain si le marché monte. Le tout, sans utiliser des produits dérivés comme les contrats à terme et les options. Le CPPI est une technique qui ne fait pas appel aux produits dérivés, comme les deux précédentes, et elle est dynamique.

En paraphrasant l'exemple offert par Black et Jones, il faut avant tout définir une valeur plancher du portefeuille. Si, par exemple, la valeur actuelle du portefeuille global est 100 $ et que la valeur plancher est 80 $, la différence de 20 $ porte le nom de « coussin » (cushion). Cette valeur plancher dépend du degré d'aversion au risque du gestionnaire. Elle peut représenter, par exemple, le pire recul quotidien vécu dans le marché. Le portefeuille est composé de deux parties : une partie à risque, constituée de titres de société, et une sans risque, investie en bons du Trésor.

Avec la lettre « e », on définit le nombre de dollars investis dans la partie à risque du portefeuille. Toujours à titre d'exemple, on dira que la partie à risque vaut 50 $ et que celle investie en bons du Trésor vaut aussi 50 $.

On calcule maintenant un facteur appelé « multiplicateur ». Il est le ratio entre l'investissement dans la partie à risque et la partie de la valeur du portefeuille qu'on accepte de perdre dans le pire des scénarios (le coussin). On aura : 50 $/20 $ = 2,5. Ceci signifie que l'investissement en actions (la partie à risque) doit être 2,5 fois le montant maximum du risque. Voici deux scénarios qui illustrent l'utilisation de ces données.

Scénario 1 : marché à la baisse

Par simplicité, on considère que la partie sans risque du portefeuille ne subit pas de fluctuations et que c'est seulement la partie en actions qui peut changer de valeur. On considère aussi que le prix des titres du portefeuille à risque est initialement de 100 $.

Si le prix du titre, initialement à 100 $, descend à 90 $, la valeur du portefeuille à risque est de 45 $ (= 50 x 0,90). La valeur totale du portefeuille est maintenant de 95 $ (= 45 + 50). Le coussin a baissé et devient 15 $ (= 95 – 80). La partie à risque du portefeuille doit alors baisser et devient 37,50 $ (= 15 x 2,5). La partie sans risque devient 57,50 $ (= 95 - 37,50). Il faut donc réduire la partie à risque en vendant 7,50 $ (= 45 – 37,50) d'actions et acheter 7,50 $ de bons du Trésor.

Scénario 2 : marché à la hausse.

Si la valeur du titre, au lieu de baisser, passe à 110 $, la valeur du portefeuille à risque est maintenant de 55 $ (50 $ x 1,10 fois). La valeur totale du portefeuille est devenue 105 $ (= 55 $ + 50 $). Le coussin, initialement de 20 $, a augmenté et il est devenu 25 $ (= 105 — 80). En multipliant par 2,5 fois le nouveau coussin, on obtient 62,50 $ (= 2,5 x 25). Ce nouveau montant devient maintenant la partie à risque, alors qu'initialement elle était de 50 $ et elle était montée à 55 $. La partie en bons du Trésor baisse et devient 42,50 $ (= 105 - 62,50 $), alors qu'initialement elle était de 50 $. Le gestionnaire doit donc vendre 7,50 $ (= 50 - 42,5) de bons du Trésor et acheter pour 7,50 $ d'actions pour atteindre le nouvel objectif de 62,50 $.

Considérations générales sur la méthode C.

On constate avec ces deux scénarios que si le titre monte, on augmente la présence de la partie à risque et on réduit celle sans risque. Au contraire, si le titre descend, on augmente la partie sans risque et on diminue celle qui est à risque.

Cette technique a été créée pour protéger graduellement un portefeuille à la baisse, sans lui permettre d'aller plus bas que la valeur plancher établie, soit de 80 $ dans notre exemple. En cas de hausse du marché, cette technique ne permet pas de générer un profit aussi plein que celui qu'on aurait en investissant à priori 100 % du portefeuille dans les titres à risque.

En général, le but des techniques d'assurance portefeuille est celui de maîtriser le plus possible l'incertitude des marchés, sans vendre immédiatement le contenu d'un portefeuille : en définitive on aspire à deux morceaux de guimauves, plutôt qu'à un seul.

Notes

- Prime calculée avec le calculateur Bourse de Montréal : volatilité 12 % — taux d'intérêt à court terme zéro. Le taux d'intérêt zéro permet d'avoir des primes théoriques identiques des deux options de cet article.