Les prix du pétrole devraient reprendre une tendance haussière en seconde moitié d’année

L’effondrement des prix du pétrole est le phénomène le plus marquant des six derniers mois pour l’économie mondiale. Cette chute a complètement surpris les analystes et les marchés financiers qui misaient plutôt sur des prix demeurant près des 100 $ US le baril. De façon générale, il s’agit d’une bonne nouvelle pour les consommateurs d’énergie, mais le bilan pourrait être plus mitigé pour les pays exportateurs de pétrole comme le Canada. Des effets se font aussi sentir sur la devise, sur les taux d’intérêt ainsi que sur le rendement de certains titres d’entreprise. Il y a donc lieu de se questionner sur la trajectoire future des prix du brut.

Un surplus de pétrole

La plupart des commentateurs expliquent la chute actuelle des prix par la poussée de la production de pétrole non conventionnel aux États-Unis et par un « complot » de l’Arabie saoudite, mais la réalité est un peu plus complexe.

Certes, l’augmentation de la production américaine est spectaculaire, mais elle ne date pas de la mi-2014. Elle a débuté en 2008 et a atteint un rythme très impressionnant dès 2012 (graphique 1). Jumelé au développement des sables bitumineux canadiens, cela a créé une situation où le marché du pétrole était très bien approvisionné et où le moindre excédent risquait de déstabiliser les prix.

Normalement, l’Organisation des pays exportateurs de pétrole (OPEP) agit à titre de régulateur du marché en ajustant sa production. Cependant, cet ajustement repose essentiellement sur l’Arabie saoudite, et ce pays a choisi de maintenir sa production inchangée pour éviter de perdre des parts de marché. À cela se sont ajoutées des hausses surprises de la production en Libye et en Irak.

Parallèlement, la situation de surplus sur le marché du pétrole a été amplifiée des difficultés économiques dans les pays avancés d’Europe et d’Asie ainsi que par une croissance économique plus faible dans plusieurs pays émergents. Cela a limité la progression de la demande mondiale de pétrole à environ 0,7 mbj (millions de barils par jour) en 2014. Initialement, l’Agence internationale de l’énergie (AIE) prévoyait une progression d’environ 1,2 mbj.

Une offre et une demande inélastiques

Il est normal d’observer un ajustement de prix lorsqu’un déséquilibre apparaît entre l’offre et la demande. Le problème dans le cas du pétrole est que l’offre et la demande réagissent peu aux prix à court terme, et par conséquent, il faut d’importants mouvements de prix pour obtenir des ajustements significatifs de la demande ou de l’offre.

En termes économiques, on dit que l’offre et la demande de pétrole sont inélastiques. Par exemple, du côté de la demande, un mouvement marqué des prix ne changera pas immédiatement le comportement des automobilistes. Du côté de l’offre, la correction des prix a bien un impact sur les investissements dans les nouvelles capacités de production de pétrole, mais la grande majorité des producteurs ne fermeront pas les puits déjà en activité. Une fois toutes les dépenses d’investissement assumées, les puits existants demeurent profitables, même si les prix sont plus faibles.

L’offre s’ajustera graduellement

À court terme, la production de pétrole devrait encore croître et il faudra vraisemblablement attendre en seconde moitié d’année pour observer un ralentissement plus significatif. L’AIE table sur une hausse 0,8 mbj de la production hors OPEP en 2015, qui proviendra essentiellement des États-Unis et du Canada. Cette augmentation correspondrait à moins de la moitié de celle de 2014. Quant à la production des pays de l’OPEP, elle devrait légèrement augmenter aidée principalement par l’Irak. Au final, la production mondiale de pétrole devrait croître d’un peu moins de 1,0 mbj cette année.

Les ajustements de l’offre à plus long terme pourraient être beaucoup plus importants si les prix restent aux niveaux actuels. L’essentiel des nouveaux gisements à l’extérieur de l’OPEP et de la Russie n’est pas rentable à moins de 50 $ US le baril. Par ailleurs, les gisements de pétrole de schiste tendent à s’épuiser rapidement, et un déficit d’investissement dans ce secteur pourrait entraîner une réponse plus rapide de l’offre à la chute des prix du pétrole.

Une demande soutenue par une meilleure croissance économique

La demande jouera un rôle crucial dans l’évolution des prix. À cet égard, on peut être plus optimiste pour 2015 avec les États-Unis qui maintiendront un bon rythme de croissance économique en plus de la situation qui devrait s’améliorer au Japon et en zone euro.

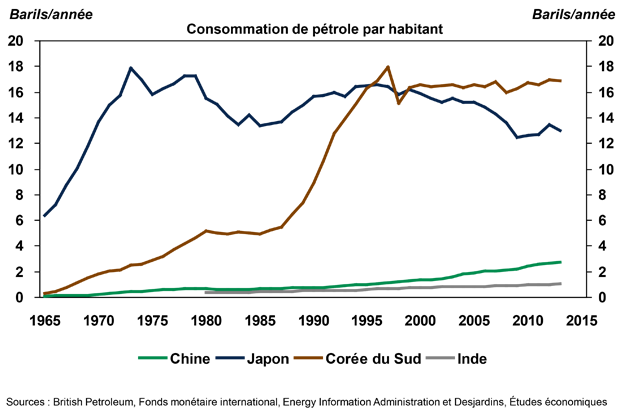

L’essentiel de la hausse de la demande proviendra toutefois des pays émergents. Des doutes pourraient persister sur la Chine alors que sa croissance économique flirte maintenant avec la barre des 7 % plutôt que celle des 10 %, mais d’autres pays émergents devraient compenser. Le potentiel de croissance de la demande de pétrole demeure très important dans les pays émergents, surtout lorsqu’on regarde la consommation moyenne par habitant. En comparaison, la Chine et l’Inde sont encore loin d’avoir connu l’essor de la demande du Japon dans les années 1970 et de la Corée dans les années 1990 (graphique 2).

La baisse du surplus de pétrole ouvrira la porte à une remontée des prix

Au total, la demande de pétrole devrait augmenter d’environ 1,3 mbj en 2015. Comme la production devrait progresser d’un peu moins de 1,0 mbj, cela permettra de réduire le surplus actuellement observé. À court terme, cela n’empêchera pas les stocks mondiaux de brut d’augmenter encore davantage, ce qui devrait entretenir la faiblesse des prix du pétrole pour un certain temps.

La faiblesse des prix ne pourra toutefois pas durer indéfiniment sans accroître le risque d’un ajustement trop marqué de la production. La croissance de la production nord-américaine pourrait faire place à une quasi-stagnation dès 2016 si les cours pétroliers demeuraient aux environs de 50 $ US le baril. Alors que la demande mondiale devrait s’accélérer, les craintes d’une pénurie de pétrole pourraient revenir rapidement hanter l’économie mondiale. Un tel scénario faisait dire récemment au Secrétaire général de l’OPEP qu’un prix trop faible qui découragerait trop l’investissement ouvrait la porte à un baril de pétrole à 200 $ US.

Une remontée plus précoce des cours pétroliers, probablement vers l’été, permettrait de ramener puis de maintenir le marché mondial à équilibre à moyen terme. Si la croissance de la demande est modeste, un retour dans les 70 $ US le baril d’ici la fin de 2016 pourrait suffire. En revanche, si la demande est plus robuste, une remontée vers les 90 $ US le baril serait nécessaire afin d’encourager davantage le développement des gisements plus coûteux, comme ceux des sables bitumineux canadiens.

Notre scénario de base se situe au milieu de cette fourchette. Nous entrevoyons un retour à un prix d’équilibre d’environ 80 $ US le baril d’ici deux ans, ce qui favorisera une reprise des investissements dans le secteur énergétique canadien. Le contexte redeviendra également favorable à une remontée de la Bourse et des taux d’intérêt au Canada ainsi qu’à une réappréciation de la devise.

Mise en garde : Ce document s'appuie sur des informations publiques, obtenues de sources jugées fiables. Le Mouvement des caisses Desjardins ne garantit d'aucune manière que ces informations sont exactes ou complètes. Ce document est communiqué à titre informatif uniquement et ne constitue pas une offre ou une sollicitation d'achat ou de vente. En aucun cas, il ne peut être considéré comme un engagement du Mouvement des caisses Desjardins et celui-ci n'est pas responsable des conséquences d'une quelconque décision prise à partir des renseignements contenus dans le présent document. Les prix et les taux présentés sont indicatifs seulement parce qu'ils peuvent varier en tout temps, en fonction des conditions de marchés. Les rendements passés ne garantissent pas les performances futures, et les Études économiques du Mouvement des caisses Desjardins n'assument aucune prestation de conseil en matière d investissement. Les opinions et prévisions figurant dans le document sont, sauf indication contraire, celles des auteurs et ne représentent pas la position officielle du Mouvement des caisses Desjardins.