Un début d’année houleux sur les marchés

Le dollar canadien demeure sous pression

Un vent de panique a soufflé sur les marchés en ce début d’année, entraînant des pertes significatives pour plusieurs indices boursiers. Les principaux éléments perturbateurs ont été une nouvelle chute de la Bourse de Shanghai et les craintes d’un ralentissement marqué de plusieurs économies. Les pays producteurs de matières premières, dont plusieurs pays émergents, apparaissent particulièrement à risque, dans un contexte où les prix du pétrole et d’autres ressources sont très bas.

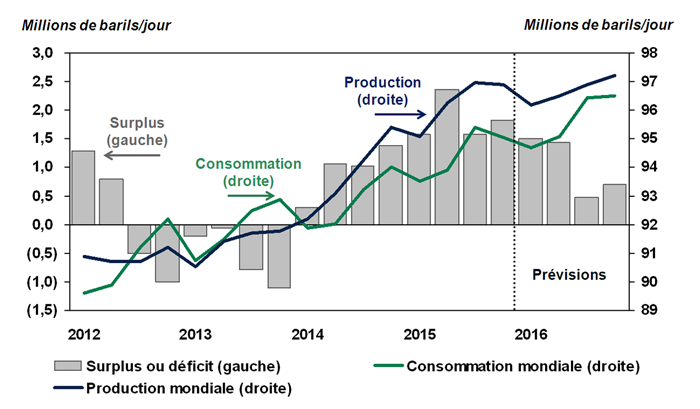

Une plus forte aversion pour le risque sur les marchés et la faiblesse des prix du brut ont eu une incidence directe sur la valeur du dollar canadien (graphique 1). Un creux de 13 ans a été atteint le 20 janvier, à 0,6808 $ US. Le huard s’est un peu ressaisi depuis, mais il est encore trop tôt pour observer une appréciation durable.

* West Texas Intermediate

* West Texas Intermediate Source : Datastream et Desjardins, Études économiques

Un pessimisme exagéré ?

Considérant la faible corrélation entre la Bourse de Shanghai et l’état réel de l’économie chinoise, il semble que la réaction des investisseurs ait été exagérée. Certes, la croissance économique continue de suivre une tendance baissière en Chine, mais on demeure tout de même loin des scénarios catastrophiques. La transition vers une économie plus mature, plus orientée vers la consommation, est appelée à se poursuivre au cours des prochaines années et la croissance pourrait encore diminuer graduellement pour tourner autour de 6 %. Cela dit, l’augmentation du poids économique de la Chine dans le monde fait en sorte que sa contribution totale à la croissance mondiale se compare à celle que l’on a observée il y a une dizaine d’années.

En ce qui a trait aux autres pays émergents, il y a certainement des endroits où les craintes sont justifiées, comme au Brésil et en Russie, en raison de la faiblesse des prix des matières premières. Cependant, les difficultés de ces pays pourraient difficilement s’étendre à l’ensemble de l’économie mondiale, d’autant plus que les faibles prix des ressources constituent un avantage pour d’autres pays. Tant que l’économie américaine garde le cap et que l’économie européenne continue de s’améliorer graduellement, il n’y a pas lieu de trop s’inquiéter.

Il faut aussi parier sur le fait que les principales banques centrales ne voudront pas prendre le risque de voir l’économie se détériorer. La Banque du Japon a récemment décrété un taux négatif de – 0,1 % sur certains dépôts effectués chez elle. Dans la zone euro, la Banque centrale européenne a clairement ouvert la porte en janvier à davantage d’interventions, afin de prévenir une baisse des prévisions pour ce qui est de l’inflation. De son côté, la Réserve fédérale américaine semble prête à adopter une approche plus prudente dans le relèvement de ses taux directeurs afin de rassurer les marchés.

Les prix du pétrole devraient se relever graduellement

La faiblesse des prix du pétrole s’est prolongée durant toute l’année 2015 et de nouveaux creux cycliques ont été atteints en janvier dernier, ce qui peut laisser perplexes ceux qui espèrent un rebond depuis plusieurs mois. Nous constatons toutefois que les facteurs qui ont permis aux prix du brut de s’affaiblir autant pourront difficilement se maintenir durant toute l’année 2016.

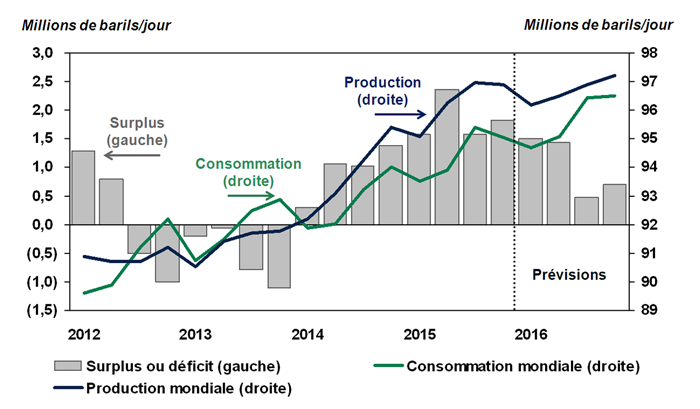

Une des surprises de l’année 2015 a été la forte croissance de la production dans les pays membres de l’Organisation des pays exportateurs de pétrole (OPEP). Devant les faibles prix, plusieurs pays ont décidé de produire davantage pour tenter de maximiser leurs revenus pétroliers. Or, leur capacité à accroître leur production est maintenant beaucoup plus limitée. Seul l’Iran devrait augmenter considérablement son débit en 2016, lorsque les sanctions internationales qui limitaient ses échanges seront levées. Cela dit, cet apport en pétrole est déjà largement anticipé et ne constituera plus une surprise. Parallèlement, la production devrait fléchir à l’extérieur des pays de l’OPEP, notamment aux États-Unis. La consommation devrait par ailleurs demeurer soutenue par la faiblesse des prix. Au final, le surplus actuel de pétrole devrait commencer à diminuer plus tard en 2016 (graphique 2), ce qui soutiendrait une remontée durable des prix.

Source : Agence internationale de l’énergie et Desjardins, Études économiques

Source : Agence internationale de l’énergie et Desjardins, Études économiques

Nous prévoyons que le baril de référence WTI (West Texas Intermediate) pourrait remonter entre 45 et 50 $ US d’ici la fin de l’année. Il s’agirait encore d’un prix faible, mais la tendance serait tout de même orientée vers le haut.

Vers de meilleurs jours pour le huard

Une réduction de l’aversion pour le risque et une remontée des prix du brut profiteraient au dollar canadien, et c’est ce scénario qui est privilégié pour l’année 2016. À court terme, toutefois, l’inquiétude sur les marchés pourrait demeurer palpable et les prix du pétrole pourraient encore être sous pression. Le huard risque donc de retomber sous 0,70 $ US avant de reprendre une tendance haussière et de terminer l’année aux alentours de 0,73 $ US.

En proportion, l’augmentation prévue du dollar canadien est moindre que celle que l’on anticipe pour les prix du pétrole. C’est que d’autres facteurs pourraient freiner l’élan du huard. Bien que l’économie canadienne ait retrouvé le chemin de la croissance au troisième trimestre de 2015, la situation économique semble encore très précaire. Une nouvelle contre-performance de l’économie canadienne augmenterait les risques que la Banque du Canada décrète une autre baisse de taux d’intérêt. Et même si aucune baisse n’est finalement annoncée, les marchés devraient tout de même continuer d’escompter une forte probabilité qu’une telle action se produise au cours des prochains trimestres, ce qui nuira au huard. Enfin, il faut également prendre en considération que le dollar américain restera avantagé par la poursuite des mesures de resserrement monétaire aux États-Unis, même si celui-ci s’annonce plus graduel.